Trigo: arranca la 24/25 con una gran presión de oferta

Con un ritmo acelerado de cosecha, la velocidad con la cuál ha venido llegando el trigo nuevo se refleja en el mercado disponible. Las cotizaciones por trigo siguen a la baja en pesos, a la par de que las exportaciones no terminan de cobrar impulso.

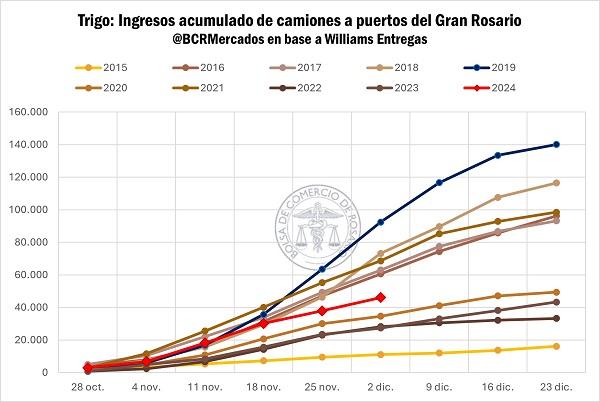

Ha dado inicio formalmente la campaña de trigo 2024/25 aunque ya desde comienzos de noviembre hemos asistido a un flujo incesante de camiones que bajaban desde el norte hacia los puertos del Gran Rosario.

Las actuales estimaciones para esta nueva campaña barajan una superficie sembrada de 6,7 Mha a nivel nacional, 22% más que la campaña anterior, con una producción total que alcanzaría las 18,8 Mt, volviendo a los niveles pre-sequía.

Las labores en la región más septentrional del país han progresado con rapidez, y prácticamente se habría completado la cosecha en el norte. Mientras tanto, en la zona central, destacan los importantes avances en Santa Fe y Entre Ríos, al tiempo que en Córdoba ya se ha trabajado en más de la mitad del área proyectada. Aunque el avance sobre las delegaciones bonaerenses aún es incipiente, a nivel nacional ya se ha recolectado el 47% de los lotes de trigo, marcando el segundo mejor ritmo de cosecha en la última década para este cultivo.

Dada la velocidad con la que han entrado las cosechadoras, el ingreso de camiones hacia los puertos del Up-River desde noviembre ha escalado un 60% respecto a esta altura el año anterior y es el acumulado más importante en tres años, siendo que a la mitad de la primera semana de diciembre ya habrían ingresado 1,3 Mt de trigo a los puertos del Gran Rosario.

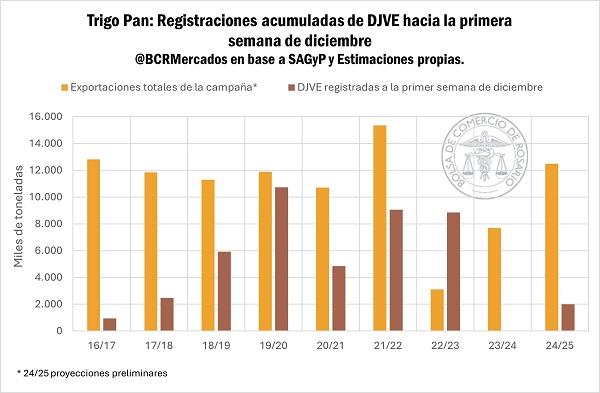

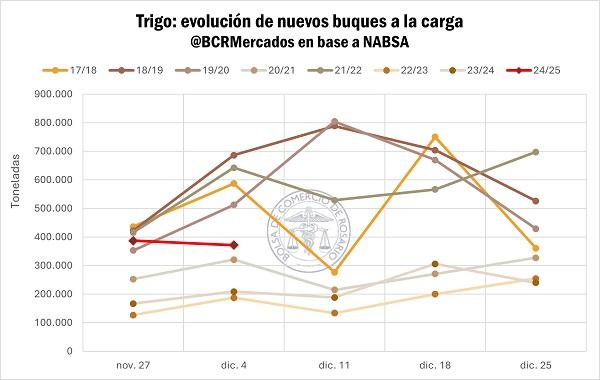

Sin embargo, a pesar del importante flujo de mercadería, las registraciones de ventas al exterior por trigo pan aún se muestran con mayor cautela que años pasados, siendo que para comenzar a embarcar en diciembre solo hay registradas 1,3 Mt. Nivel muy por debajo de lo normal y que se encuentra en línea con la dinámica de registraciones de DJVE para esta campaña. Al 4 de diciembre solo se llevan registradas 2 Mt para embarcar en todo el ciclo 2024/25.

De este modo, si bien el line-up actual prácticamente duplica al de la campaña pasada para la misma altura del año; con relación a ciclos comparables de buenos números productivos, los nuevos 15 buques que se esperan arriben durante la primera quincena de diciembre quedan muy lejos de aquellas campañas donde el volumen a cargar superaba tranquilamente las 500.000 toneladas para el mes de diciembre.

2- La presión de cosecha se hace sentir en la pizarra

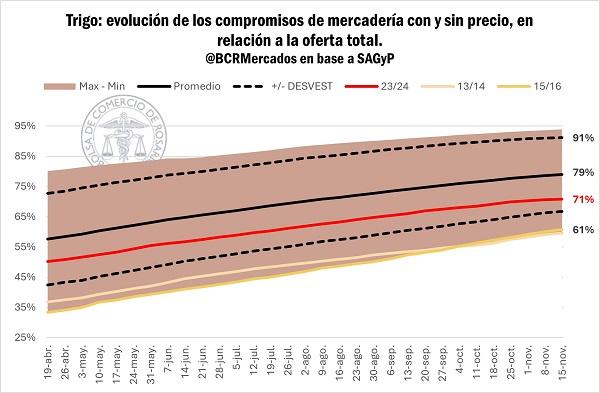

Al ingreso adelantado de la nueva oferta de trigo, hay que sumarle las toneladas que pasan desde la campaña anterior. Durante la 23/24 solo se comprometieron 13 Mt de trigo, el 71% de la oferta disponible, coronándose como la tercera campaña más lenta en los últimos trece años.

Un menor compromiso de mercadería durante el ciclo pasado deja más toneladas para completar la oferta del nuevo. Así, pasarían 4,3 Mt como stocks iniciales para la 2024/25, dejando una oferta total disponible proyectada en 23 Mt, la segunda mayor oferta local de la historia para trigo.

En este escenario, con expectativas de abundante oferta disponible, a la par de una demanda que provisoriamente no se muestra con la misma intensidad que en años comparables, el peso sobre la pizarra tiende a asentarse, intensificando aún más el efecto de presión de cosecha que estacionalmente impacta en las cotizaciones por el cereal.

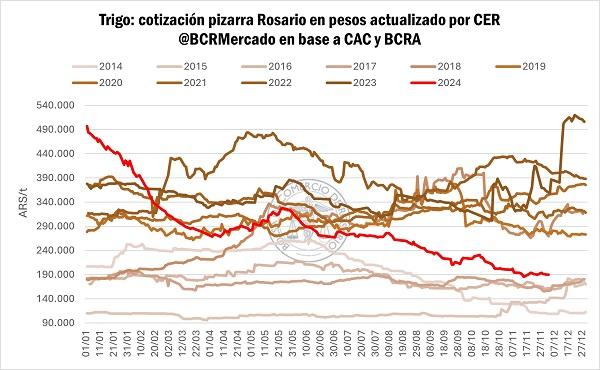

Hoy la pizarra de trigo oscila muy cerca de los AR$ 190.000/t, cuando el disponible y los forwards se negocian prácticamente en los mismos términos. Hace varias semanas que hemos comenzado a asistir al empalme de campaña y las cotizaciones han caído en pesos sobre el mercado físico. Ya lejos ha quedado el último pico de agosto cuando se llegaba pagar por trigo disponible entre AR$ 240.000/t y AR$ 230.000/t.

Al analizar el poder de compra del trigo – en pesos ajustado por inflación – este año se registró un importante reacomodamiento de los precios relativos de la economía, luego del sinceramiento cambiario hacia finales de 2023, el poder de compra del cereal fue cayendo con fuerza en línea con la disminución del tipo de cambio real y la propia dinámica del mercado. Actualmente, la capacidad de pago de una tonelada de trigo a nivel doméstico se encuentra más cerca de los niveles pre-2018, que de los valores de los últimos seis años.

3- Se achica la brecha cambiaria, y con ello el ruido por el precio de los commodities en USD

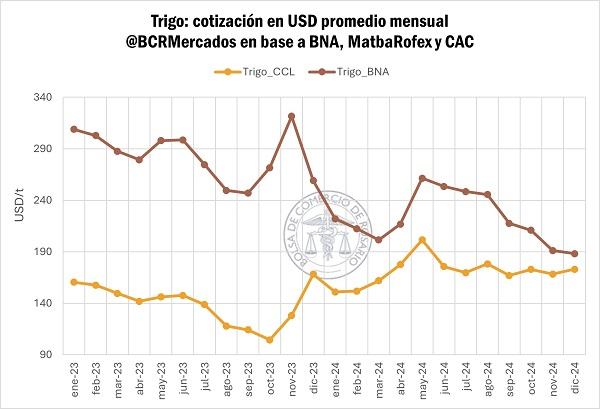

Sin embargo, mientras la brecha cambiaria entre dólares paralelos y el tipo de cambio oficial sigue acortándose, al valuar la producción en moneda extranjera, el ajuste del tipo de cambio CCL fue proporcionalmente mayor a la caída en pesos del trigo, sosteniendo la valuación del cereal.

Ajustado por CER, el tipo de cambio financiero cayó un 37% desde el último pico de julio, mientras que el trigo hizo lo propio en un 30% para el mismo período. Por lo que hoy una tonelada del cereal valuada al CCL se encuentra en los 173 USD/t, por encima de los niveles de mediados de año, plena época de carry. Escenario que toma aún más relevancia teniendo en cuenta que comparativamente, el mercado por dólares financieros actualmente es más accesible que durante años anteriores.

4- El trigo argentino se posiciona como uno de los más competitivos en precio

En Rusia, el estado de los cultivos de inverno es el peor de su historia a esta altura. Según la agencia ProZerno, el 37% de los cultivos de invierno en Rusia se encuentran en malas condiciones. Situación alarmante teniendo en cuenta que, a esta altura el año pasado, la misma ratio era del 4% y el promedio de los últimos cinco años es del 8%. Rusia es el principal exportador de trigo, y el trigo de invierno representa más del 70% de su producción.

Escenario que ha encendido las alarmas de alerta en Chicago, y empuja al alza las cotizaciones futuras por el cereal. Así el contrato más operado en CBOT por trigo empieza a recuperar el terreno perdido durante la semana, para terminar un punto porcentual arriba del cierre del viernes pasado, en 203 USD/t.

Sin embargo, las cotizaciones siguen oscilando en torno a mínimos de agosto de este año. Es que, a pesar de los condimentos alcistas que pueda aportar la coyuntura agronómica rusa, aún faltan varios meses para la cosecha y no estamos dentro de período clave de definición de rindes. A demás, los rusos siguen abasteciendo al mercado internacional, y el debilitamiento del rublo frente al dólar les imprime mayor atractivo a las condiciones FOB euroasiáticas.

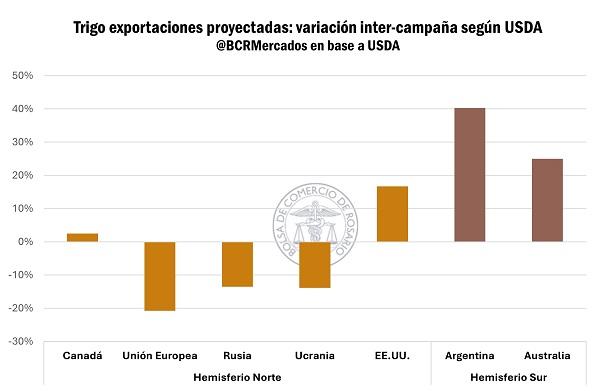

Por lo pronto, el empalme de la oferta proveniente desde el hemisferio sur pesa más sobre el mercado y ha estado limitando las subas en los precios.

Según las estimaciones oficiales de ABARES, Australia proyecta 31,9 Mt de trigo 2024/25, siendo la cuarta campaña más importante de su historia, con un incremento interanual de la producción en 23%, estando 20% por delante del promedio de los últimos diez años para los oceánicos. Ello sumado a la importante redención productiva argentina, pesa aún más sobre las cotizaciones internacionales.

Actualmente, el trigo argentino es, junto con el ruso, el más competitivo en precios. La condición FOB por trigo desde los puertos del Up-River ha venido ajustando fuertemente a medida que iniciaba el empalme de cosecha. Actualmente se negocia en torno a los 223 USD/t, 10 USD/t menos que hace un mes atrás. (BCR)