¿Por qué los commodities cotizan en dólares?

El hecho de que los integrantes de un país, o al menos un territorio, dedicado a vivir de las exportaciones agroindustriales no tengan claro algo tan básico representa –además de una tragedia educativa– un peligro potencial enorme para la creación de un contexto adecuado en el cual el mismo pueda desarrollarse.

Las recientes declaraciones del presidente Alberto Fernández, relativas a que los commodities no deberían cotizar en divisas sino en la moneda local, son tan desatinadas como el hecho de asegurar que eso debe ser así porque se trata de productos elaborados con insumos dolarizados.

El hecho de que los integrantes de un país, o al menos un territorio, dedicado a vivir de las exportaciones agroindustriales no tengan claro algo tan básico representa –además de una tragedia educativa– un peligro potencial enorme para la creación de un contexto adecuado en el cual el mismo pueda desarrollarse.

El término commodity proviene del latín “commoditas”, el cual significa conveniente, útil, oportuno y adecuado. Si bien se lo puede traducir como “materia prima básica”, en realidad comprende bastante más que ese concepto.

Un commodity es un bien o servicio que, más allá de cuál sea el origen del mismo, tienen demanda constante en todo el mundo porque constituye un activo esencial para el funcionamiento de la civilización humana.

Los commodities tradicionales son los granos, metales y fuentes energéticas –como el petróleo o el gas natural–, pero más recientemente, gracias a la instauración de la economía del conocimiento en un entorno digital de alcance global, también lo es, por ejemplo, una hora de trabajo de programador de Java.

La oferta y demanda de commodities, al ser de carácter global, se articula, precisamente, en función de precios internacionales que ofrecen las señales necesarias para informar a los oferentes si deben invertir o no en el desarrollo de determinado bien o servicio.

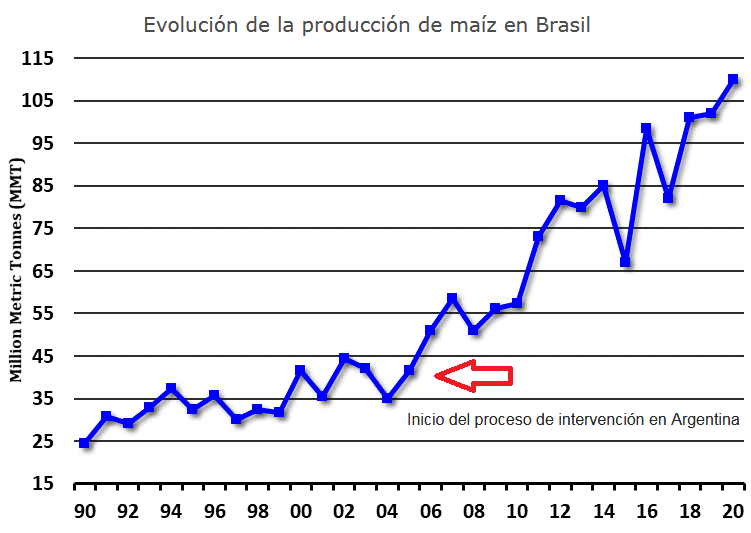

Las intervenciones que realicen las diferentes naciones para intentar alterar esas reglas de juego producen efectos circunstanciales, porque, una vez incorporada la nueva información, la oferta se relocaliza de acuerdo con las señales provistas por la demanda.

No es extraño observar, entonces, que el gran desarrollo de Brasil como “potencia maicera” coincide con las restricciones implementadas por la Argentina entre 2005 y 2015 para intentar contener los precios internos de ese commodity. Otro ejemplo: cuando en 2019 se aplicaron derechos de exportación a las ventas de servicios, la liquidación de divisas por ese concepto, previsiblemente, se derrumbó, porque buena parte de los proveedores relocalizaron la facturación de sus servicios.

Los commodities cotizan en dólares estadounidenses porque esa es la divisa aceptada en todas las naciones del orbe. Si en el término de cincuenta años China logra imponerse como la potencia predominante, entonces seguramente los commodities cotizarán en yuanes.

Otro factor importante por comprender es que los commodities operan como una suerte de “activo subyacente” del dólar estadounidense, dado que en agosto de 1971 el entonces presidente de EE.UU., Richard Nixon, declaró formalmente que el dólar no era convertible en oro, rompiendo así el patrón “oro-dólar” establecido en el acuerdo de Bretton Woods (1944).

En 1976, en una reunión extraordinaria del Fondo Monetario Internacional (FMI) realizada en Jamaica, se estableció formalmente la libre flotación de todas las monedas del mundo. A partir de entonces, y hasta nuestros días, la única manera de determinar cuánto vale una moneda es por medio del valor de otra moneda, que a su vez debe valuarse según el precio de otra moneda, y ésta a su vez con otra.

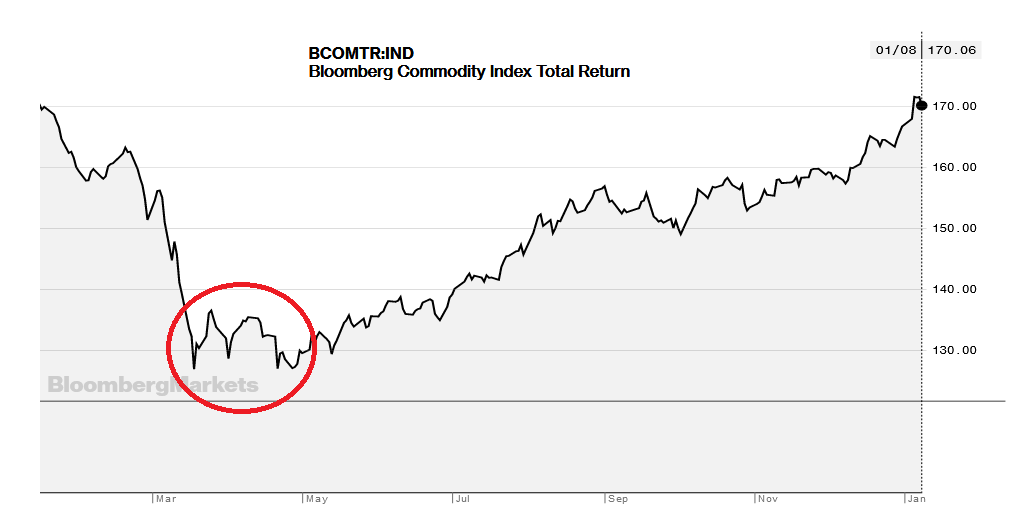

Así quedó formalmente inaugurada una nueva época –vigente hasta la actualidad– en la cual los políticos “gastomaníacos” pueden emitir moneda de manera descontrolada para crear la era del “reinado financiero”, que estuvo a un paso de colapsar en 2008 (crisis financiera “sub prime”), para ser salvada gracias una inyección masiva de liquidez instrumentada por la Reserva Federal de EE.UU. (“quantitative easing”).

En 2020, nuevamente volvimos a ser testigos de una nueva fase de emisión monetaria bestial en las principales regiones del mundo, la cual se hizo para intentar contener los perjuicios generados por el “encerramiento obligatorio”. Y, previsiblemente, el valor de los commodities comenzó a “aumentar”, aunque en realidad deberíamos decir que empezó a ajustarse en función de la cantidad excesiva de liquidez monetaria disponible en el mundo.

Para las naciones exportadoras de commodities la nueva coyuntura, signada además por un apetito voraz de China, representa probablemente una nueva oportunidad histórica.